整车厂集中采购,碳化硅库存告急

|

电子元器件行情瞬息万变,电子产品设计与采购如何应对,抢占先机,规避风险?本文内容截取自四方维商品动态商情(以下简称 CIQ),覆盖以下细分领域。

模拟IC库存过剩,利好电子制造商

据四方维商品动态商情,Q4 模拟功率器件的价格指数相较于 Q3 有望下降,但仍将保持在基线水平(注:100分)的1.5倍左右。而对于模拟信号IC,10 月、11 月与 12 月的价格读数接近基线的两倍,大幅上涨。

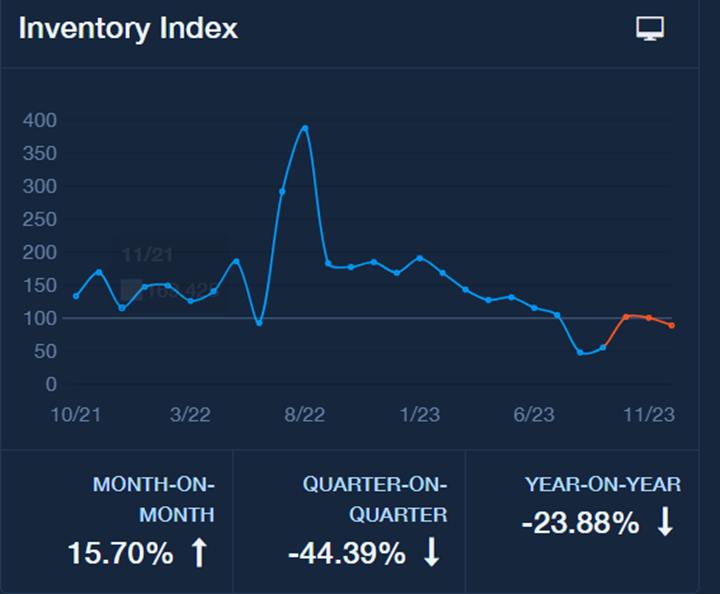

尽管整体模拟IC价格上涨,但标准件仍有一些下降,四方维 CIQ 库存指数预测,整个 Q4 将持续在基线水平的两倍左右,表明库存强势增长。合同到期、需求疲软和库存过剩的共同影响下,可能会为电子制造商提供赢得价格优惠的机会。

智能手机和高性能计算需求稳定回升

近期,台积电表示,PC、数据中心和智能手机市场几乎触底。好消息是,来到今年第三财季,智能手机业务贡献了近40%的公司收入,增幅达33%,而高性能计算业务在第二财季增长6%。值得注意的是,对于不断增长的人工智能相关需求,其支持能力有限。

此外,到 2024 年,领先的内存节点需求将超过供应,美光方面认为, NAND 和 DRAM 将价格走势描述为“绝对积极”。对于电子制造买家来说,得益于中国经济复苏势头的增强,内存方面需求的回暖,意味着射频器件、处理器、存储器、电容器和其他相关组件的交货时间、容量和价格也应该受到密切关注。

高电容MLCC产能吃紧,实施安全库存成关键

据四方维 CIQ, 尽管仍低于基线水平,但 Q3 电容器的商品需求指数环比下降不到 1%,预计 Q4 将与季节性持平,需求下降的速度正在放缓。

对于尺寸更小(≤ 0805)的高电容(>1uF)MLCC 需求仍然强劲,且产能有限,交货时间较长,价格高于大尺寸MLCC的同类产品。为了保持供应的连续性,采购和商品管理人员越来越多地要求至少三个客户批准的来源,以降低供应风险,并为关键部件实施安全库存,尤其是大外壳尺寸、高电容MLCC和钽电容器。

高电容MLCC产能吃紧,实施安全库存成关键

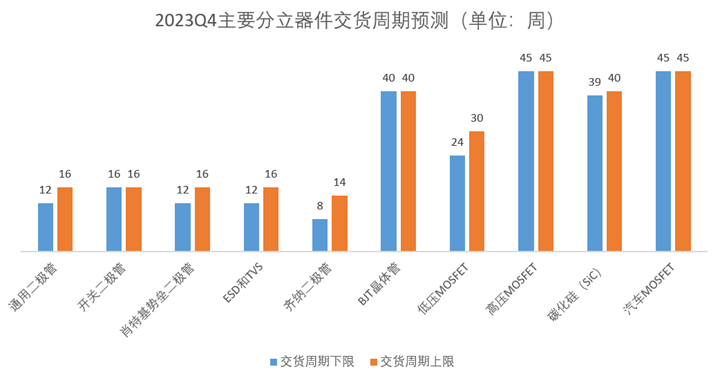

因为更高的效率和更低的总成本,电动汽车对SiC MOSFET 越来越多的被用于逆变器、DC-DC转换器和车载充电器中。

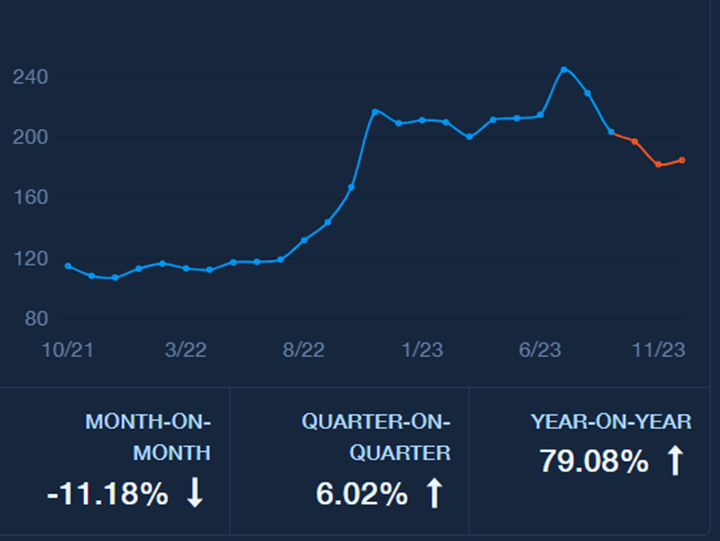

功率晶体管市场,包括传统的硅和碳化硅器件,预计到 2024 年将同比增长 15%。由于接近70%的碳化硅器件仅由三家供应商生产,超过50%由垂直整合的供应商(碳化硅晶圆和器件制造)控制,晶体管价格仍保持在四方维 CIQ 价格指数基线的近两倍,从第二季度到第三季度上涨了6.6%。

版权声明:本文为四方维原创内容,著作权归四方维所有。未经四方维书面授权,不得以任何方式加以使用。